以“独角兽”为代表的新经济广受关注,很多人认为传统估值方法不适用于这些新经济公司,甚至有些人认为它们已经颠覆了传统估值方法——独角兽不能用传统的财务数据来做估值,而是用流量、点击量、用户数等,作为估值的基

以“独角兽”为代表的新经济广受关注,很多人认为传统估值方法不适用于这些新经济公司,甚至有些人认为它们已经颠覆了传统估值方法——独角兽不能用传统的财务数据来做估值,而是用流量、点击量、用户数等,作为估值的基础。我的观点与此相反。在出现革命性的经济模式之前,所有的估值依然基于财务数据,采用现金流贴现方法。“一个企业的价值等于这个企业在剩余寿命下创造的自由现金流折现值”,这个道理就像空气、水、食物,依然是人类最主要的生存基础一样,除非以后能够出现不需要空气、水和食物的人类——也就是革命性的人类。同理,在可以预见的未来,所有的企业经营管理依然围绕着现金,投入现金——通过业务循环——收回更多的现金,是所有公司的商业基础逻辑,除非以后出现不需要现金的公司——换句话说,除非新经济公司不需要现金了,才能颠覆传统估值方法。

估值与定价不相同

在讨论“新经济”是否颠覆了传统估值方法这一问题中,我们需要明确两点:一是估值不同于定价;二是“新经济”的相对性。

现实中,很容易把估值和定价混淆在一起。其实,估值是指估计内在价值,定价是指商定交易价格。估计内在价值,必须有足够多的历史财务数据作为依据。商定交易价格,则取决于交易中买方卖方对内在价值的判断、谈判能力、交易情绪、心态、地位等等。交易价格有些时候可能等于内在价值,但是更多的时候,交易价格并不等于内在价值甚至与内在价值根本没有一点点关系。在天使投资、风险投资中的天使轮、A轮、A+轮、B轮等等的融资中,“估值”这个词被滥用了——那不是估值,而是“定价”。并非所有的公司都可以做出“估值”,但只要有交易,就一定有“定价”。比如,对于仅仅成立数天或者几个月的公司,是无法估值的,做出估值至少需要一家公司三年以上的历史财务数据为基础,加上对这个公司未来发展前景的预计。

“新经济”的相对性,是指今天的“新经济”,只是相对昨天而言。到了明天,今天的“新经济”就成了“旧经济”。蒸汽机相对手工劳动力是新经济,但相对电气化就是旧经济;个人电脑相对算盘是新经济,但是相对互联网就是旧经济。“新经济”公司对旧经济的替代,导致“新经济”公司会经历一个比较长期的高速增长阶段。因此,对“新经济”公司的估值,并不是一个新问题,而是一个老问题——在美国20世纪初开始的铁路公司估值中也遇到过类似的问题——其本质是,如何对高增长公司进行估值。

以亚马逊为例

很多人以亚马逊一直亏损但是市值不断攀升作为例子来说明“新经济”公司无法用传统的估值方法,其实,这是对亚马逊的误解——亚马逊在早期就已经开始赚钱,完全适用传统的现金流贴现估值方法。

亚马逊公司成立于1994年,1997年5月14日在纳斯达克上市,目前是全球商品品种最多的网上零售商和全球第三大互联网公司,也是最早开始经营电子商务的公司之一。

很多人以利润表中的净利润来衡量公司是否赚钱,而我们用自由现金流来判断一家公司是否赚钱。传统的自由现金流计算公式为:自由现金流量=息税前利润-税款+折旧和摊销-营运资本变动-资本支出。

这个公式存在的问题,一是没有考虑资本支出对于企业未来发展的影响。比如,一家成长型公司,在成长的过程中需要不断增加高额的资本支出,导致成长阶段的自由现金流都是负数,从而让人错误地认为无法用自由现金流进行估值。为了解决这个问题,我们把资本性支出分为保全性资本支出和扩张性资本支出,其中,保全性资本支出是指保持原有业务规模需要的资本支出,扩张性资本支出是指扩大业务规模产生的资本支出。举个例子,互联网公司第一年主要销售图书,第二年在销售图书的基础上增加了玩具,那么,第二年只需把维持图书销售规模的资本支出视为当年的自由现金流扣减项,而不应把玩具销售的资本支出视为当年的自由现金流扣减项(当年的自由现金流亏损)。

这个公式的第二个问题是,资本性支出只包括固定资产、无形资产等会计上的长期资产,而不包括员工规模扩大、品牌度提升、客户数量拓展等的支出——试想一下,一个公司第一年有100名员工,第二年有200名员工,其规模和支出是一样的吗?答案显然是否定的。因此,对于成长型的公司,其营运现金支出中,与分析基期的相同金额,可以作为自由现金流的扣减项,而扩张性的营运现金支出,则应作为自由现金流的增加。

按上述分析以后,我们可以得出成长型公司自由现金流的计算公式:自由现金流量=息税前利润-税款+折旧和摊销-营运资本变动-保全性资本支出+比基期增加的营运现金支出=经营活动产生的现金流量净额-保全性资本支出+比基期增加的扩张性营运现金支出。

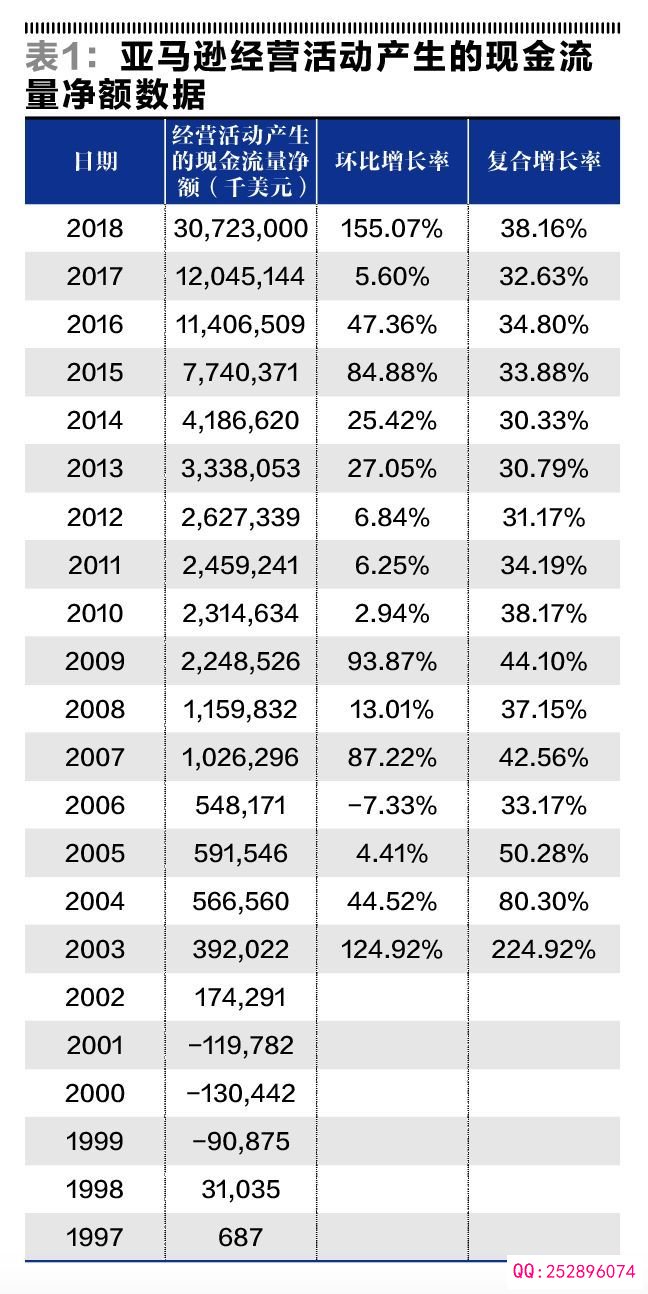

亚马逊自1997年上市以来的年度报告中的经营活动产生的现金流量净额数据如表1所示,可以看出,亚马逊经营活动产生的现金流量净额除了1999年、2000年和2001年为负数以外,其他年份均为正数,并呈现出完美的上升趋势。如果以2002年为基期,则此后无论环比增长率还是复合增长率,基本是正数。

1999-2001年经营活动产生的现金流量净额为什么为负数?1999年,亚马逊的一般和管理费用大幅上升,营销和销售费用也大幅增加——公司在扩张规模,因此当期的扩张性营运现金支出大幅增加,而这些增加事关公司的未来扩张,我们在用现金流贴现估值的时候,需要调整为自由现金流的增加。这类调整涉及到很多个人的选择和判断,就不在此列举计算。大家也可以理解为2001年之前无法对亚马逊做出估值。

我们以2002年为基期(经营活动现金流量持续转正),在2009年12月31日这一时点进行估值,按照上述公式自由现金流量=经营活动产生的现金流量净额-保全性资本支出+比基期增加的扩张性营运现金支出,假设保全性资本支出相等于比基期增加的扩张性营运现金支出(大多数人都会得出大多数年份扩张性营运现金支出大于保全性资本支出的结论,因此这一假设是比较保守的),采用经营活动产生的现金流量净额作为亚马逊自由现金流的近似数。

在上述分析的基础上,在2009年12月31日,考虑电子商务的未来发展趋势,我们采用三阶段自由现金流贴现模型,假设未来5年(2010年-2014年)的复合增长率为33.17%(2002年到2009年的最低数),6-15年的复合增长率为10%,16年及以后的复合增长率为6%,资金成本率(折现率)为8%,以股本489000千股,计算每股内在价值为962.97美元。

目前亚马逊股价远高于962.97美元。亚马逊的实际自由现金流远超过了我们的上述假设,因此,962.97回过头来看是低估了。但是,其意义在于,在2009年12月31日这个时点,亚马逊的内在价值远高于其股价。

#p#分页标题#e#如果以2018年12月31日的数据为基础,做相对保守的假设,假设未来5年亚马逊的复合增长率为10%,此后为3%,则亚马逊的内在价值约为1638.19美元。因此,亚马逊目前的股价,从当前的历史以及结合未来的预计,大致反映了其内在价值。

太阳底下无新鲜事。万物生长靠太阳,企业发展靠现金,新经济公司依然需要以现金流为基础进行估值。

3号排行榜:独角兽也适用传统估值方法秤一秤