【-计划网:n66jh.com-邀-请-码37586528 QQ群:2146066】老骥伏枥,志在千里。这是对股神巴菲特最好的形容了。 7月30号,巴菲特将迎来89岁的生日,而8月3号晚,巴菲特旗下的公司伯克希尔发布财报。富途证券分析,与巴菲特一样,伯克希尔的业绩依然硬气。 伯克希尔二季报:雄风依旧 1、业绩依然稳健:每日入账近50亿 富途

老骥伏枥,志在千里。这是对股神巴菲特最好的形容了。

7月30号,巴菲特将迎来89岁的生日,而8月3号晚,巴菲特旗下的公司伯克希尔发布财报。富途证券分析,与巴菲特一样,伯克希尔的业绩依然硬气。

伯克希尔二季报:雄风依旧

1、业绩依然稳健:每日入账近50亿

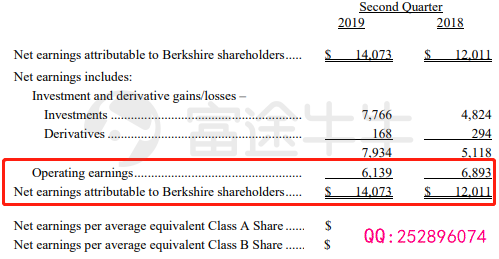

富途证券分析指出,伯克希尔2019年二季报显示,净利润为140.73亿美元,超市场预期的95.25亿美元,也比去年同期的120.11亿美元增长17.1%;2019上半年净利润为357.34亿美元,去年同期为108.73亿美元,同比增两倍。

这是伯克希尔的净利润数据,也是很多媒体具体抓住的点,认为业绩增长还非常快。不可否认,净利润数据是超预期的,但更客观地来说,应该用营收和运营利润数据,因为净利润由于各种调整,会有一定的失真。

第二季度营收为635.98亿美元,去年同期为622亿美元,同比增加2.2%,二季度运营利润为61.39亿美元,去年同期为68.93亿美元。而总体上利润的增长,大部分来自投资收益(美股二季度上涨):

来源:财报

对于规模这么大公司而言,财报依然非常稳健。伯克希尔的规模有多大呢?二季度营收为635.98亿美元(约合4412亿人民币,每日收入近50亿),已经超过腾讯2018全年的营收3126亿人民币。目前伯克希尔总市值近5000亿美金,超过腾讯也超过阿里。

相对于业绩,其实一般投资者更加关心巴菲特的持仓。

2、持仓总市值创纪录:超过2005亿美元

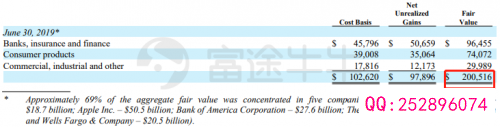

报告显示,截至二季报,伯克希尔的持仓总市值为2005亿美金:

来源:财报

而去年底持仓的总市值为1727.5亿美金,一季度末持仓的总市值为1994.8亿美金,显示巴菲特的投资业绩还在持续增长。

截至二季报,其权益性证券投资约69%的市值集中在五家公司:苹果505亿美元、美国银行276亿美元、富国银行205亿美元、可口可乐204亿美元、美国运通公司187亿美元。

今年5月初,巴菲特曾在股东大会上表示,很满意苹果是伯克希尔的最大持仓股,还抱怨苹果股价太贵了,希望更便宜一点就能买到更多。

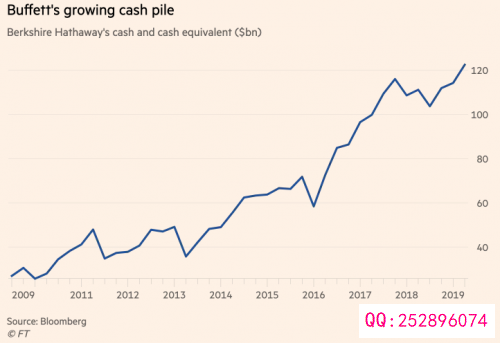

3、现金储备创新高:现金为王,不看好美股了?

二季度,伯克希尔的现金储备飙升至创纪录的1220亿美元。

来源:彭博、FT

从去年开始,巴菲特的持仓总体上基本没怎么增仓,说明老巴对于目前的市场看法是——没有很多便宜货。

巴菲特大家都知道,先是一个投机者,然后再是一个投资者。首先喜欢买大跌之后的便宜货,风险收益比最小,比如首次买入苹果是在前几年全球股市最差的2016年一季度,买入亚马逊也是在这两年股市最差的2019年一季度。其次是买入好股票,长期持有,比如持有31年的可口可乐就是例子。

虽然巴菲特可以说是世界上最聪明的人了,但历史上,也有过不少的翻车经历。

55年中,巴菲特翻车的11个年头

88岁高龄的巴菲特,历经世界多次经济危机、股市动荡,为何能把伯克希尔打造成一个世界巨人?

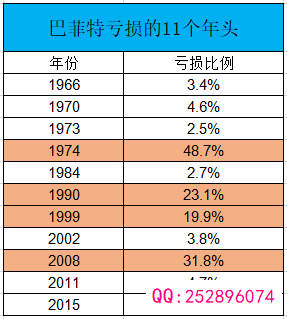

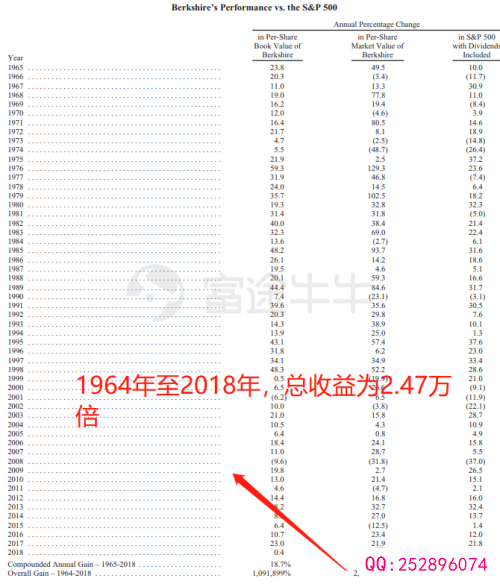

实际上,伯克希尔每年都会公布各年收益率。1964至2018年,在55年中,巴菲特有11个年份是亏损的,而标普500指数有12个年份是下跌。从这个角度来看,巴菲特并没有能力躲避每次大跌,其的能力似乎不是那么强大。

既然如此,巴菲特为什么还那么牛呢?

富途资讯在上一篇文章《55年赚2.5万倍!巴菲特持仓市值达1.4万亿》中,剖析了复利公式的三个要素。

n是复利的时间(需要活得更长,更加有耐心),i是收益率(做一个成长型的投资者,在这个市场中,也最需要学习),p是本金(要求保证持续增长的现金流,需要提高能力),最后才能提高复利的终值S。

现在,我们再从如何提高收益率的角度进行深入剖析。这也是巴菲特最成功的地方。

巴菲特的两大制胜法宝:远离杠杆,熊市抄底

第一、远离杆杠。

第二、熊市抄底。每次大跌,巴菲特几乎都积极抄底,低买高卖的择时交易做得非常好,放大的收益率。而最好的交易策略也是:熊市买入,牛市卖出。

第一点,巴菲特痛恨杠杆,从他的几次巨额亏损就可以看得出来。历史上,巴菲特有多次亏损在20%左右的经历:1、1974年石油危机,亏损高达48.7%;2、1990年经济危机,巴菲特亏23.1%;3、1999-2000年互联网泡沫,亏19.9%;4、2008年金融危机,亏31.8%:

数据来源:伯克希尔年报

试想,在这几次大跌过程中,巴菲特如果加了几倍杠杆,如今估计都没有股神巴菲特了,早已经变成天大的笑话。而美国长期资本管理公司(Long-Term Capital Management),就是这么一个笑话,其名称「长期资本」如今看起来都是满满的讽刺,其实算是个「短命鬼」。

长期资本管理公司创立于1994年,当时它与量子基金、老虎基金、欧米伽基金一起被称为国际四大“对冲基金”。这个精英团队汇集诺奖得主、前美国财政部副部长、前所罗门兄弟债券交易部主管以及众多天才博士等,真可称之为“梦幻组合”,1994-1996年的投资回报率高达惊人的:28.5%、42.8%、40.8%、17%。

高收益来自高杠杆,长期资本公司利用筹来的20多亿美金作为本金,买入价值超3000亿美元的证券,杠杆比率高到惊人。随着俄罗斯金融风暴来临,长期资本公司直接破产了。

众所周知,市场里面唯一确定的,就是不确定性。亏了可以再赚回来,但加了高杠杆,本金没有了就什么都没有了。

第二,低买高卖,积极抄底,这也是巴菲特提高收益率的关键所在。大部分人把短线买卖叫投机,长线买卖就叫价值投资,而且认为价值投资比短线投机要好,其实不然,价值投资也有亏损,短线投机也有赚钱,赚钱的投机总好过亏钱的投资吧。

在A股,价值投资之所以那么流行,是因为大多散户都已经被套牢住了,只能做一只投埋在沙堆里的鸵鸟——进而长期持有,美其名曰价值投资。因为对于大部分散户来说,都是在牛市尾巴才被吸引进来炒股的(这也是牛市顶部交易额最大的原因之一),一冲进来没多久,熊市就来临,只有被套牢的命运,2007年是这样,2015年也是这样。

换句话说,在大牛市里面买到的价格,都是打了激素、催肥了的价格,而在大熊市里面,都是嗷嗷待哺的白菜价(这也是熊市底部交易额最低的原因之一)。也即是巴菲特那句「别人贪婪时我恐惧,别人恐惧时我贪婪」。

被套的人,或者说所有经历了坏运气的人,都需要一个解释,就像那句著名的歌词「为什么,受伤的总是我,我到底做错了什么?」其实,被套最好的解释是:你买入的时机错了。而想得到好的时机,最好的方式就是等待。

#p#分页标题#e#就连最牛港股最高涨幅超700倍的腾讯来说,按照富途证券的数据,历史上也至少有两次跌幅超50%,多次跌幅超40%的过程,而A股最耀眼的明星——贵州茅台也有过至少两次跌幅超50%的过程。买入时机不对,这些大牛股照样有可能被套牢,更别提那些A股、港股遍地都是的「出千」股了。

低买高卖这个词看起来非常普通,普通到一看到就会被无视甚至吐槽。而背后蕴藏的知识博大精深,需要你对经济周期、人类情绪的有充分的了解。

回到巴菲特身上,有两个例子可以证明,巴菲特热衷买入足够便宜的股票。第一个例子是1988年买入可口可乐,1987年美股发生了股灾,10月19日这天道琼斯指数暴跌了22.6%,巴菲特随后在1988年大手笔10亿美金买入可口可乐,目前持仓可口可乐的总市值超过200亿美金;第二个例子是,2017年四季度,巴菲特建仓以色列仿制药巨头梯瓦制药,而该股已经由2015年最高的近70美金跌到最低约10美金,最大跌幅约80%。

当然,巴菲特建仓的股票,除了跌幅大,足够便宜外,还有就是长期成长的成长股,比如2016年一季度开始建仓苹果,而苹果在2007年发布苹果手机之后已经涨了10倍,不过由于苹果的成长性,建仓以来,苹果又涨了一倍。此外,今年一季度,巴菲特花了大概8亿美金,建仓了已经涨了几百倍的亚马逊。不过,值得一提的是,今年一季度也恰恰是亚马逊股价跌得最狠的时候,巴菲特也算抄底成功了,目前收益应该有10%。

凭借着这两点,伯克希尔从1964年至今,总收益率高达2.5万倍:

数据来源:伯克希尔年报

富途证券分析指出,88岁的巴菲特和95岁的搭档查理芒格,这两个世界上最聪明的脑袋,已经把伯克希尔做成一个神话,现在这个神话还在继续,其投资理念和方法,永远值得广大投资者学习。

风险提示:上文所示之作者或者嘉宾的观点,都有其特定立场,投资决策需建立在独立思考之上。富途将竭力但却不能保证以上内容之准确和可靠,亦不会承担因任何不准确或遗漏而引起的任何损失或损害。